Copenhague – Danemark – Jeudi 25/05/2017 – energiesdelamer.eu. DONG Energy n°1 mondial des éoliennes en mer dirigé par Henrik Poulsen a annoncé le 24 mai 2017 la cession de ses actifs pétroliers et gaziers à la société pétrochimique Ineos pour 1,3 milliard de dollars (1,16 milliard d’euros), Dong Energy devient ainsi une « Pure Play Renewables Company » en cédant l’intégralité du capital social de DONG E & P A / S à INEOS.

Le groupe, qui a fait son entrée en Bourse en juin 2016, réalise ainsi son ambition de quitter les énergies fossiles pour se concentrer sur son coeur de métier.

Ineos continue ses emplettes dans la mer du Nord après avoir racheté le mois dernier le système d’oléoducs Forties à BP. Le groupe détient également la raffinerie de Grangemouth en Ecosse.

Fondée et présidée par Jim Ratcliffe, qui détient 60% des capitaux de la société, Ineos pèse quelque 40 milliards de $ de chiffre d’affaires. Les analystes de Nordea ont noté que le prix de cession des actifs pétroliers et gaziers de DONG est légèrement inférieur à leurs attentes.

Fondée et présidée par Jim Ratcliffe, qui détient 60% des capitaux de la société, Ineos pèse quelque 40 milliards de $ de chiffre d’affaires. Les analystes de Nordea ont noté que le prix de cession des actifs pétroliers et gaziers de DONG est légèrement inférieur à leurs attentes.

Vers 09h25 GMT, le titre DONG perdait 0,46% à 280,50 couronnes à la Bourse de Copenhague, où l’indice OMX 20 reculait de 0,28%. L’action A.P. Moller-Maersk cédait de son côté 0,60%.

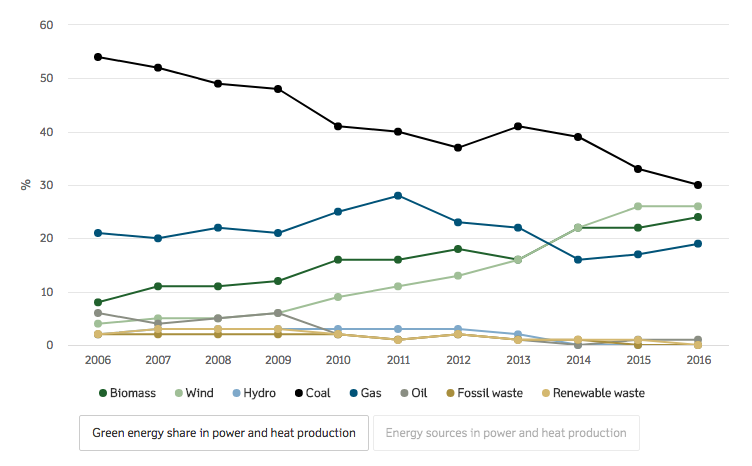

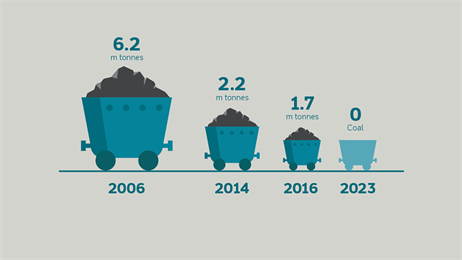

Au début de cette année, Henrik Poulsen avait également que DONG Energy avait également décidé d’éliminer complètement l’utilisation du charbon comme combustible dans ses centrales d’ici 2023

La transaction devrait entraîner un gain d’environ DKK 2,5 milliards, y compris le paiement éventuel lié à l’usine de stabilisation de Fredericia. Le gain sera présenté dans le cadre du résultat net des activités abandonnées dans les états financiers de DONG Energy après la clôture. Sur la contrepartie inconditionnelle de USD 1 050 millions, USD 250 millions (DKK 1,7 milliard) seront payables de 2018 à 2020.

La clôture de la transaction est assujettie à des approbations réglementaires et à d’autres tiers et devrait avoir lieu au troisième trimestre de 2017. «Depuis la décision en 2016 de céder notre activité de pétrole et de gaz en amont, nous avons activement travaillé pour obtenir la meilleure transaction en vendant l’entreprise dans son ensemble, en obtenant un prix juste pour l’acheteur et pour notre entreprise et en garantissant les conditions optimales pour le développement à long terme, de l’activité pétrolière et gazière..

L’accord passé avec Ineos est un coup du pour le géant danois du transport maritime A.P. Moller-Maersk. En décembre, Reuters avait rapporté que les discussions entre ce dernier et DONG relatives à une fusion de leurs activités dans le pétrole et le gaz avaient achoppé en raison d’un désaccord sur le prix.

Jim Ratcliffe (photo), le fondateur et président d’Ineos. /Photo d’archives/REUTERS/Luke MacGregor Thomson Reuters

Sources

DONG et Reuters (Jacob Gronholt-Pedersen et Teis Jensen, Benoit Van Overstraeten pour le service français)

Points de repère

Une note du 20 juin de la Direction Générale du Trésor du Ministère des Finances présentait la stratégie de Dong Energy et analysait son entrée en bourse le 9 juin 2016, à un prix de 13,25Mds€. « Cette introduction est le fruit d’un processus long, et confirme la stratégie verte de ses dirigeants successifs ».

Publicités Google :