Pays-Bas et France. Jeudi 30/03/2017 – Quotidienne energiesdelamer.eu. Le 29 mars a été un jour faste pour les financements pour le développement de TenneT et de Nexans. Le marché du financement écologique a suivi TenneT qui a lancé et a fixé le prix de la première obligation hybride verte à un montant de €1 milliards.

TenneT

L’obligation lancée le 29 mars avec un coupon de 2,995% et une période de non-appel de 7 ans a été soutenue par cinq banques: Barclays et Deutsche Bank comme conseillers structurés conjoints et en qualité de teneurs de livre conjoints, ainsi que BNP Paribas, HSBC Bank et ING Bank en qualité de co-teneurs de livre).

Otto Jager, Directeur Financier de TenneT, a déclaré: «L’émission d’obligations hybrides vertes démontre notre engagement envers les instruments de financement écologiques et le développement du marché du financement écologique. Il constitue un excellent moyen de financer notre portefeuille d’investissements verts, ce qui facilite la transition vers les énergies renouvelables, tout en soutenant nos cotes de crédit en même temps.

Les investissements de TenneT dans des projets d’énergie éolienne offshore aux Pays-Bas et en Allemagne devraient atteindre €9 à 11 milliards au cours des 10 prochaines années.

Jusqu’en 2019, le gestionnaire de réseau de transport construira plus de 7GW de capacité de raccordement pour les parcs éoliens offshore dans le secteur allemand de la mer du Nord, transmettant une consommation électrique équivalente à la consommation annuelle d’énergie d’env. 7 millions de foyers.

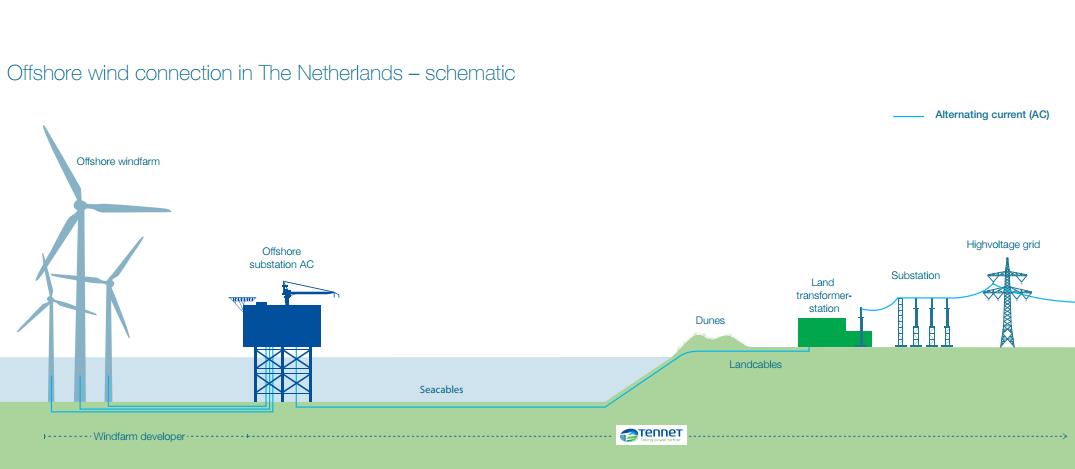

Dans le secteur néerlandais de la mer du Nord, TenneT prévoit de réaliser 3,5 GW de capacité de raccordement d’ici 2023, ce qui correspond à la consommation annuelle d’électricité de près de 3,5 millions de ménages.

NEXANS

Succès également pour l’émission obligataire de € 200 millions de Nexans avec une échéance au 5 avril 2024

Succès également pour l’émission obligataire de € 200 millions de Nexans avec une échéance au 5 avril 2024

Nexans a procédé le 29/03/2017 également au placement d’un emprunt obligataire d’un montant de 200 millions d’euros. Cette émission à taux fixe d’une durée de 7 ans (échéance 5 avril 2024), est assortie d’un coupon annuel de 2,75%. Le rendement à échéance de l’émission est de 2,75%. Le prix d’émission sera de 100% du pair. Nexans a pu réaliser cette émission dans de bonnes conditions auprès d’environ 160 investisseurs institutionnels internationaux.

HSBC et Société Générale sont intervenus en qualité de coordinateurs globaux et de teneurs de livre pour l’émission. BNP Paribas et Banco Santander sont intervenus en qualité de teneurs de livre.

Le règlement-livraison est prévu pour le 5 avril 2017. L’obligation sera cotée sur le marché réglementé d’Euronext Paris.

Calendrier financier

3 mai 2017 : Information financière du premier trimestre 2017

11 mai 2017: Assemblée Générale des Actionnaires

27 juillet 2017: Résultats du premier semestre 2017

Points de repère

20/03/2017 – Le développement d’un grand réseau électrique européen renouvelable en mer du Nord sera confirmé le 23 mars à Bruxelles à l’occasion du North Seas Energy Forum. Mel Kroon président de TenneT TSO B.V. et Torben Glar Nielsen d’Energinet.dk signeront un accord à Bruxelles lors du Forum Energie des Mers, en présence de Maroš Šefčovič, Commissaire européen chargé de l’Union de l’énergie ICI.

3/02/2016 – Statoil a choisi Nexans pour la fourniture de câblage statique et dynamique, ainsi que des accessoires associés, pour le premier parc éolien flottant au monde. Ce nouveau contrat est d’un montant d’environ €10,2 millions. Ce contrat concerne le parc éolien pilote de Hywind en Ecosse auquel Nexans livrera les câbles sur le site, qui se trouve à 30 km au large des côtes de l’Aberdeenshire ICI.

Publicités Google :