France – Lundi 20/02/2017 – Quotidienne – energiesdelamer.eu. Sept des grands producteurs européens d’électricité investissent dans les énergies renouvelables de la mer.

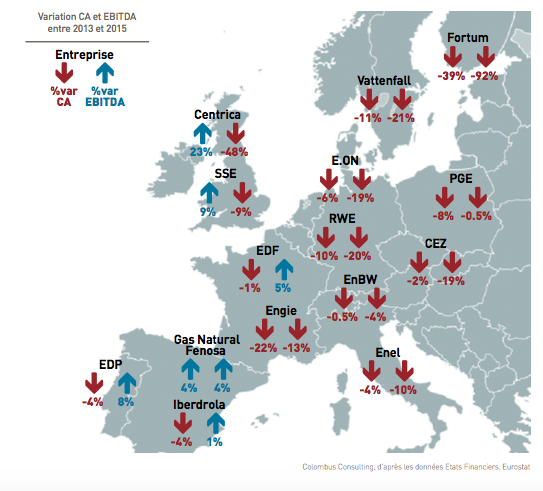

« Les grands producteurs d’électricité subissent les conséquences de la chute du marché et du contexte économique morose. Cela se traduit par la baisse de leur chiffre d’affaires et de l’EBITDA. » Le constat de l’état de 15 grandes utilities européennes (*) entre 2013 et 2015 dressé par les consultants de Colombus Consulting* est sans appel. La cause est connue : « le développement d’un déséquilibre entre les capacités de production existantes et la consommation réelle d’électricité, ainsi que par les prix bas du marché. »

Entre 2010 et 2015, la consommation d’électricité a reculé de 5% tandis que dans le même temps, la capacité installée a progressé de 10% environ.

Face à cette situation qui touche les utilities dans leur coeur de métier, la production, ces dernières adoptent plusieurs stratégies, signalent les consultants. Du classique d’abord : contrôle de la dette financière et préservation de la rentabilité des actifs. Mais les performances boursières relèvent cependant une crise de confiance auprès des investisseurs, insiste Colombus Consulting. Les investisseurs jugent en effet que « la persistance de déséquilibres structurels (prix bas) et de la perspective d’un mur d’investissement (maintenance et nouveaux investissements) » sont largement défavorables aux utilities. « La dévalorisation des actions des entreprises étudiées est une des conséquences de cette crise de confiance. Cette situation provoque la remise en cause des modèles historiques. »

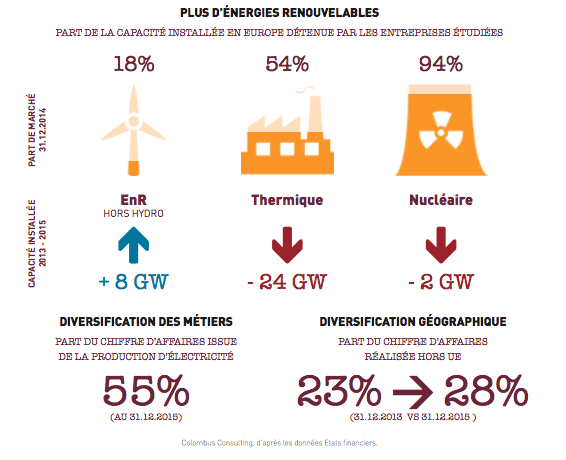

Cette remise en cause intervient néanmoins, en fonction des positions historiques des grandes utilities européennes. D’un côté les producteurs d’électricité diversifient leurs activités et redéfinissent leurs stratégies. A fin 2014, ces 15 grands énergéticiens représentaient 94% du nucléaire installé, 54% du thermique classique et 18% du renouvelable (hors hydraulique). Mais l’évolution sur 2013-2015 faisait apparaître un recul de 2 GW de nucléaire, de 24 GW de thermique mais une progression de 8 GW de renouvelables. Par ailleurs, « seuls » 55% du chiffre d’affaires des utilities à fin 2015 provenait encore de la production. Enfin, un sensible shift se fait sentir vers une plus forte diversification géographique, avec une part du CA réalisé hors Union européenne qui a progressé de 23% à 28% entre fin 2013 et fin 2015.

Un virage vers le renouvelable

Côté production, les utilities dont la production est essentiellement renouvelable tentent de consolider ce modèle productif, signale Colombus Consulting. Néanmoins, ces utilities ont souvent un faible parc de production historique et une des conditions de succès réside, pour les consultants, dans le maintien d’un modèle économique basé sur une part de subventions.

Certains producteurs, avec un mix plus diversifié, affichent une réorientation significative vers les énergies renouvelables. Là encore les consultants signalent que cela doit se faire en s’assurant que la trajectoire d’investissement et de cessation d’actifs soit maîtrisée pour financer la transition tout en assurant la rentabilité de l’entreprise.

Enfin, une dernière partie des utilities se recentre sur l’efficacité opérationnelle de leur mix productif historique. Une des clés du succès repose cependant sur la « capacité à convaincre de l’utilité d’un socle de production stable et centralisé ». Une critique qui pourrait être émise à cette catégorisation serait que dans la réalité, ces stratégies peuvent se superposer. Ainsi, EDF entre dans la dernière catégorie (en résumé, amélioration du mix existant), mais vire aussi sur les ENR, même si ce virage est très international.

Dans ces trois stratégies, une des conditions de réussite repose sur un prix du CO2 révisé et pour le moins cohérent, ce qui n’est pas gagné à l’aune de la révision de l’ETS.

Présence dans les énergies marines et rôle de l’Etat

Est-ce que l’État actionnaire ne devrait pas pousser les opérateurs historiques dans le secteur des renouvelables ?

Au sein des 15 utilities étudiées par Colombus Consulting, sept font partie des entreprises déjà particulièrement actives dans l’éolien offshore (par ordre décroissant de capacité installée) : Vattenfall, E.ON, RWE (via Innogy), SSE, EDP, Iberdrola et EnBW. On peut y ajouter, en France, EDF et Engie, dont les projets offshore sont en cours, même si aucune éolienne, centrale énergique thermique des mers ou hydrolienne ne sont encore implantées.

Les parts de marché à saisir dans les énergies renouvelables et les énergies renouvelables de la mer sont importantes en Europe et dans le monde si l’accord de la COP 21 est appliqué. D’autant plus, qu’il n’existe pas encore de « major » des renouvelables.

(*) Dans le désordre : EDF, Engie, EDP, Iberdrola, Centrica, SSE, Gaz Naturel Fenosa, E.ON, RWE, EnBW, Enel, CEZ, PGE, Vattenfall, Fortum.

Points de repère

Points de repère

L’étude « Santé financière des producteurs d’électricité. Quelles stratégies face à la crise ? » est publiée par Adrien Aristide, spécialiste Finance et Energie et Yann Gobert, spécialiste Analyse Financière. Site Colombus ICI

Résumé des orientations stratégiques diverses extrait du Rapport :

• ENGIE met en avant la refonte de sa stratégie vers des activités bas-carbone (dépréciation des actifs de production thermiques, rachat d’acteurs du renouvelable, promotion d’un mix énergétique basé sur les énergies renouvelables et le biogaz).

• E.ON a acté la séparation des actifs qui produisent du CO2 et scindé l’entreprise en deux entités distinctes où E.ON conserve le périmètre renouvelable, nucléaire et réseau.

• RWE a fait le choix contraire en se séparant de ses activités Renouvelable, Transport et Distribution.

• EDF concentre ses investissements sur la prolongation de son parc nucléaire (Grand Carénage) et la construction d’EPR (Flamanville, Hinkley Point).

En conclusion, Colombus consulting définit trois modèles stratégiques dominants :

– pérennisation de l’activité des producteurs d’énergies renouvelables;

– diversification voire recentrage des acteurs historiques vers le renouvelable;

– recentrage des acteurs historiques vers leurs actifs de production historiques.

our télécharger l’étude de Colombus Consulting à partir de la rubrique Publications cliquez sur la sous rubrique dossiers spéciaux ICI

EBITDA – Le bénéfice avant intérêts, impôts, dépréciation et amortissement (BAIIDA) ou, en anglais, earnings before interest, taxes, depreciation, and amortization (EBITDA)

Publicités Google :